Estamos quase chegando ao fim da temporada de resultados aqui no Brasil relativo ao 2º Trimestre de 2021 (2T21) e ainda estamos firmes e fortes tentando comentar alguns cases. A empresa Bemobi (BMOB3) é uma em que eu já tinha comentado aqui antes, no artigo 12 oportunidades para os investidores brasileiros. Aliás, a Bemobi está virando uma tech, constantemente abrindo novas oportunidades por meio de modelos de negócios inovadores.

A Bemobi (BMOB3), parte do Grupo Otello, é uma empresa de mídia móvel e entretenimento, que integra pessoas e conteúdo móvel por meio da tecnologia. Ela oferece suporte a mais de 65 operadoras em mais de 35 países. Além disso, depois de estabelecer uma parceria estreita com todas as principais operadoras de telefonia móvel no Brasil, a Bemobi (BMOB3) é hoje estabelecida como um importante player no SA, SEA, CIS, LATAM e África.

Mas, antes de averiguar os resultados, vou passar em cima do que a companhia faz, como ela funciona, como ela ganha dinheiro e qual o seu propósito. Ela é bem diferente das companhias que a gente costuma ver na B3. Assim, vale a pena parar e comentar sobre o seu modelo de negócio.

Quem é a Bemobi (BMOB3)?

Assinaturas de apps e jogos

Serviços de microfinanças

Serviços de mensageria e comunicações

Em linha com o crescimento esperado

Recentes aquisições

Conclusão e valuation

Quem é a Bemobi (BMOB3)?

Criada em 2009 no Brasil como empresa independente, a Bemobi pode ser considerada como pioneira na distribuição e monetização da venda de aplicativos, jogos e serviços digitais de telefonia celular, viabilizando o acesso a um portfólio amplo e inovador de produtos e serviços a milhões de usuários, por um preço acessível e forma facilitada de pagamento.

Ou seja, ela é um ecossistema parecido com uma Apple Store ou Google Store da vida. Onde ela oferece um portfólio de aplicativos, onde o usuário pode baixar ou pagar para usar um determinado app.

Eles operam no modelo B2B2. Logo, oferecem os seus serviços à uma companhia que, por sua vez, o oferece aos clientes finais, em especial através da parceria com operadoras de telefonia móvel, o que garante o nosso crescimento acelerado e sustentável como observado nos últimos anos. Hoje, seus serviços estão integrados e em operação com 76 operadoras de telefonia móvel ao redor do mundo.

Em 31 de março de 2021, eles tinham uma média de 32 milhões de assinaturas pagas pelos usuários e quase 30 milhões de assinaturas pagas pelas operadoras distribuídos em 39 países e, além disso, uma base endereçável de mais de 2,3 bilhões de usuários, representando o somatório dos usuários de telefonia móvel de todas as operadoras que temos contratos assinados e onde nossos serviços já estão disponíveis.

Interessante é o modelo de cobrança da empresa, que utiliza assinaturas de custo reduzido e que usa o saldo de recarga de clientes pré-pago ou a cobrança adicional na conta dos clientes pós-pago, sem a necessidade do uso do cartão de crédito, como forma de viabilizar o acesso.

Dito isso, vamos entender como ela opera hoje:

Assinaturas de apps e jogos

O principal serviço da Companhia. Centenas de apps e jogos são incluídos em suas versões “premium” – sem anúncios e com todas as funcionalidades liberadas, em troca de uma assinatura a um preço fixo e acessível, sem a necessidade de uso de cartão de crédito.

Serviços de microfinanças

Um serviço oferecido pela companhia juntamente com as operadoras parceiras para fornecer a clientes pré-pagos que ficam sem saldo de recarga, diferentes soluções em função de seu perfil e de seu momento, tais como a venda de recarga com pagamento eletrônico, adiantamento de crédito pré-pago, adiantamento de pacote de dados e adiantamento de chamada. Nos serviços de microfinanças, o adiantamento do benefício é concedido imediatamente para os usuários sem saldo e o pagamento é feito no momento de sua próxima recarga.

Serviços de mensageria e comunicações

Uma plataforma de ponta a ponta de serviço de mensageria de voz, com acesso visual por apps e/ou integrado a sistemas de SMS/WhatsApp, anti-spam de chamadas e conversão de chamadas de voz em texto baseado em inteligência artificial. Estes serviços são oferecidos em parceria com as operadoras de telecomunicações como um serviço adicional ou em alguns casos incluídos nos planos de seus clientes.

Esses dois últimos chegaram recentemente na companhia (2019), no intuito de diversificar as suas receitas. Por incrível que pareça também, já ganharam tração e tem se destacado a cada trimestre. Agora vamos para o resultado do 2T21!

Em linha com o crescimento esperado

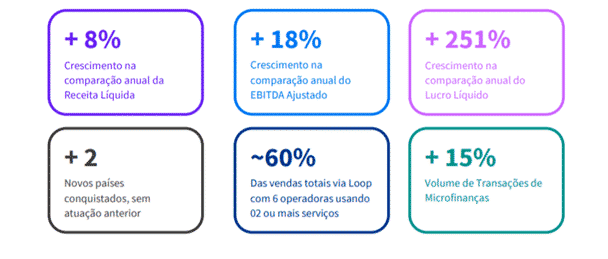

Nesse último trimestre, a companhia conseguiu entrar em 2 novos países, sendo um na Bolívia e outro no Panamá. Aumentando assim, o seu alcance e dando continuidade à sua expansão em mercados emergentes (que é o foco da empresa, vide o modelo de negócio dela).

Agora a Bemobi está em 41 países alcançando, 76 contratos de parceria com diferentes operadoras, sendo 10 no Sul Asiático, 18 no Sudeste Asiático, 14 na Comunidade dos Estados Independentes, 11 na África e 23 na América Latina.

Por conta dessa ampliação, as operações internacionais representaram cerca de 40% da receita consolidada. Além disso, eles mantiveram uma média de 32,5 milhões de assinaturas pagas pelos usuários de nossos serviços por mês, uma adição de 0,4%, ou aproximadamente 120 mil novas assinaturas, em relação à média alcançada no segundo trimestre de 2020.

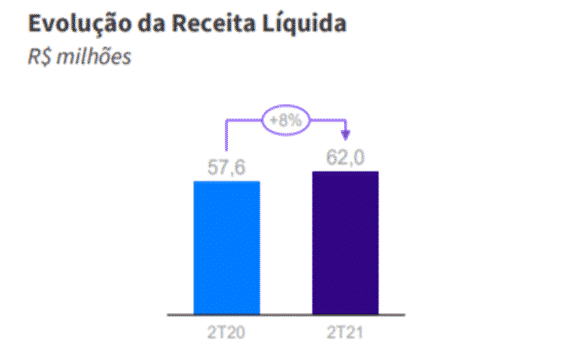

Isso corroborou para que a receita ficasse em R$62 milhões e crescesse 8% em relação ao mesmo período anterior. Sendo que a estratégia de diversificação de receita vem sendo um sucesso na parte de comunicações e microfinanças.

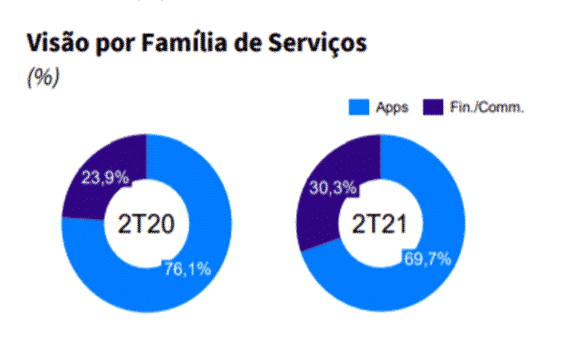

A receita advinda desses serviços cresceu 37% em relação ao 2T20 e representaram 30% da receita total nesse último trimestre.

Para quem não entendeu ainda como funciona essa parte de microfinancas, ela surge em momentos em que os usuários das operadoras não possuem créditos ativos para realização de chamadas ou para acesso à internet.

Logo, além de remover aquela fricção de clientes “bloqueados” para as operadoras, é uma forma a mais dela se monetizar. Com isso, a companhia gerou R$43,1 milhões de transações nesse trimestre, uma alta de 15% frente ao mesmo período anterior.

Em consequência disso, era de se esperar que o resto do resulto fosse bom. E de fato foi.

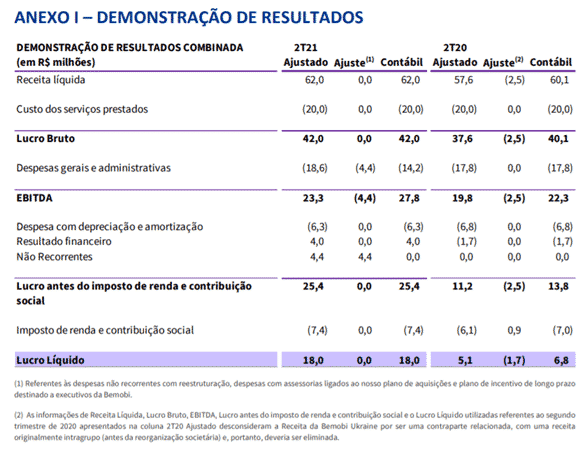

Como vocês podem notar na tabela acima, CSP (Custo dos Serviços Prestados) ficou em linha com o 2T20. O que permitiu a companhia reportar um lucro bruto de R$42 milhões, alta de 12% superior ao mesmo período anterior.

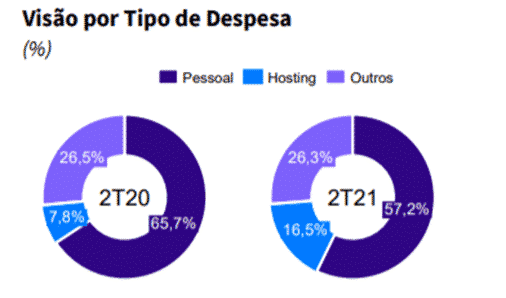

SG&A ficou em R$18,6 milhões, leve alta de 4,4% frente ao 2T20. Muito por conta dos investimentos na estrutura comercial, administrativa e infraestrutura tecnológica. Olhando melhor, depois da reestruturação societária que a companhia passou, houve uma redução na linha de pessoal.

Porém em hosting, houve uma alta de 8,7p.p. vs 2T20. Refletindo a própria expansão do negócio da empresa que alimentam um volume maior de dados do orquestrador de ofertas da companhia (Loop).

Mas mesmo com essa leva alta, ainda foi saudável. O que corroborou com um Lucro Operacional de R$23,3 milhões, uma alta de 17,6% frente ao mesmo período anterior. Por fim, não tivemos nenhuma surpresa na parte de IR e temos que descontar o “não recorrente” de R$4,4 milhões do antigo plano de opções da empresa, que depois que ela abriu capital, foi substituído por um novo programa de phantom shares. Temos que retirar tanto do EBITDA quanto do SG&A.

Logo, chegamos no mesmo Lucro Líquido recorrente de R$18 milhões, uma alta de 253%. Isso tudo, com um caixa líquido positivo de aproximadamente R$460 milhões.

Recentes aquisições

A companhia chegou a fazer duas recentes aquisições que praticamente dobram a sua receita e o seu EBITDA, antes mesmo de ter algum ganho de sinergias. A primeira foi no dia 13 de agosto de 2021, onde ela anunciou que adquiriu da Cielo, 100% das ações da companhia M4U.

Fundada no Brasil em 2001, a M4U é uma empresa de tecnologia com foco em desenvolvimento e operação de plataformas de meios de pagamentos digitais para (i) distribuição de recarga de celulares pré-pagos com forte presença nos canais digitais, e (ii) gestão digital de faturamento e cobrança de planos de telefonia móvel.

A primeira aquisição com foco em micro finanças pela empresa. Só em 2020, a M4U gerenciou um volume de pagamentos (“TPV”) de mais de R$6 bilhões em parceria com todas as grandes operadoras de telefonia do Brasil.

Sendo que nos últimos 12 meses, ela obteve uma margem de contribuição de R$145 milhões; alcançou EBITDA Ajustado de aproximadamente R$52 milhões; e processou 205 milhões de transações. O PIX já representa 14% da recarga M4U nos canais digitais (excluindo URA) em julho de 2021.

A transação envolve um pagamento de R$125 milhões na conclusão da operação, o que representa um múltiplo de 2,1x o EBITDA de 2020. Me pareceu uma baita aquisição e a um valuation muito atraente.

A segunda aquisição, ocorreu 3 dias após a da MAU. No dia 16 de agosto de 2021, a Bemobi anunciou a aquisição do grupo chileno Tiaxa, empresa que atua no mercado de micro finanças em países emergentes, fornecendo serviços focados em inclusão financeira por meio da tecnologia móvel.

Sediada no Chile, a Tiaxa tem escritórios nos Estados Unidos, México, Peru e Filipinas, e atua em mais de 16 países, com maior destaque na América Latina e Ásia. Atualmente, a companhia fornece soluções de serviços digitais que englobam: (i) microfinanciamento de saldo para planos pré-pagos, baseado em inteligência artificial; (ii) oferta de Plataformas Digitais como Serviço (PaaS) para o segmento de telecom; e (iii) serviços de análise e monetização de dados através de behavior score baseado em machine learning e inteligência artificial.

Em 2020, a Tiaxa obteve receita líquida de US$17,2 milhões, alcançou EBITDA Ajustado de aproximadamente US$3,0 milhões, analisou uma média de 200 milhões de usuários diariamente, processou mais de 270 milhões de transações de adiantamento de créditos e garantiu mais de US$174 milhões de créditos antecipados a clientes, em parceria com grandes empresas do setor de telecomunicações.

A empresa foi avaliada em US$17.4 milhões, o que representa um múltiplo de 5,9x EBITDA 2020. O que não me pareceu nada mal também. Com essas duas aquisições, a Bemobi se consolida como um player robusto no segmento de micro finanças.

Conclusão e valuation

Continuo com a mesma visão de antes. Vejo uma companhia que está se consolidando em um segmento com muito potencial para crescimento. A companhia possui 32 milhões de usuário pagando pelo seu serviço e 2,3 bilhões de usuário em potencial.

O que seria uma via para ela poder explorar e converter para novos usuários pagantes. Além disso, ainda possui um caixa robusto para financiar o seu crescimento e negocia a um valuation que eu julgo atraente.

Anteriormente, eu via a companhia negociando a 15x lucros para 2022, com um EV/EBITDA de 6x e um ROIC de 20%, o que não é nada mal.

Gostou da análise? Você pode acessar outros textos feitos por Breno Bonani, sócio e analista da VGR Asset:

Conheça a Neogrid (NGRD3): soluções para a gestão automática da cadeia de suprimentos