Mercado financeiro é um ecossistema de ambientes e instituições no qual investidores, tanto pessoas físicas, quanto jurídicas compram e vendem ativos financeiros. Ele reúne quem compra, quem vende e quem faz a intermediação da negociação.

Sendo assim, para uma pessoa física, o mercado financeiro pode acelerar a realização de sonhos. É importante frisar isso, pois com uma boa estratégia de investimento, as quantias aplicadas nele rendem mais dinheiro e aproximam o investidor de suas metas.

Por outro lado, no caso de empresas, pode ser o caminho para financiar projetos de expansão e multiplicar os lucros do negócio.

Há inúmeras instituições do mercado financeiro, dentre as quais estão as bolsas de valores, corretoras, fundos de investimento, bancos e o Tesouro Nacional. Além disso, na categoria dos ativos, a lista é enorme, por exemplo: ações, opções, títulos, câmbio etc.

É nesse contexto que iremos abordar as instituições vinculadas ao mercado financeiro, além de trazer referências importantes na área dos ativos mais comuns.

Boa leitura!

Sumário

Afinal, quais são as instituições do mercado financeiro?

Órgãos reguladores e fiscalizadores

Intermediários ou auxiliares financeiros

Administração de recursos de terceiros

Sistemas de liquidação e custódia

Características dos mercados financeiros

Mercado monetário

Mercado de câmbio

Mercado de crédito

Mercado de capitais

Mercado de ações

Ações

Análise de ações

Mercado de derivativos

Mercado futuro

Swap

Mercado a termo

Leituras recomendadas

Afinal, quais são as instituições do mercado financeiro?

No mercado financeiro, não há como investir sem criar um relacionamento com suas instituições. Isso é bom e saudável. As principais instituições estão logo abaixo:

- Bolsa de Valores

É o mercado organizado onde se compram e vendem ações de empresas e outros valores mobiliários, como títulos públicos e commodities.

Trata-se de um conjunto de investidores que aplicam em uma carteira de investimentos e recebem o rendimento proporcional ao que investiram.

- Corretoras

São empresas que atuam no mercado financeiro fazendo a intermediação da compra e venda de ativos financeiros, ou seja, o cliente que abre uma conta em uma corretora e tem fácil acesso a diversos tipos de investimentos.

- Órgãos reguladores

Para que o mercado funcione de forma justa e transparente, existem as entidades que atuam na sua regulação. Leis, normas e portarias, por exemplo, definem as regras para a atuação de instituições financeiras, em proteção aos investidores.

Entre os órgãos responsáveis por esta atribuição, podemos citar:

CVM – Comissão de Valores Mobiliários

Bacen – Banco Central do Brasil

CMN – Conselho Monetário Nacional.

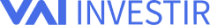

O Sistema Financeiro Nacional (SNF) é formado por diversos participantes. De um lado, há as instituições normativas e fiscalizadoras e, do outro, os intermediadores financeiros. Este conjunto de instituições orquestra um sistema que oferece uma gama de serviços e produtos a seus usuários, que podem ser tanto indivíduos quanto empresas e instituições com ou sem fins lucrativos.

Essas instituições podem ser divididas em dois grupos: intermediários financeiros e instituições auxiliares. A diferença entre as duas formas é que os intermediários financeiros emitem seus próprios passivos, captando poupança diretamente do público por sua própria iniciativa e responsabilidade; posteriormente, aplicam esses recursos às empresas, por meio de empréstimos e financiamentos.

Já a função das instituições auxiliares é estabelecer contato entre poupadores e investidores, como as bolsas de valores, por exemplo.

Órgãos reguladores e fiscalizadores

Diferentemente de outros segmentos da economia, o mercado financeiro exige total confiança para que se possa operá-lo.

Os clientes de um banco ou corretora precisam saber da segurança da instituição em que estão fazendo seus depósitos de forma a permanecerem com seus recursos ali depositados.

Para garantir tranquilidade aos usuários do sistema, o mercado financeiro é altamente regulamentado e fiscalizado.

Veja os principais órgãos que buscam garantir a harmonia no sistema.

Os principais participantes do mercado

O mercado financeiro pode ser dividido em dois grandes grupos. De um lado, há os órgãos reguladores e fiscalizadores; de outro, os intermediários financeiros e as entidades de apoio.

Sob as asas dos órgãos fiscalizadores e normatizadores estão os intermediários financeiros e as demais entidades de apoio ao funcionamento do sistema. Daremos ênfase aos intermediários financeiros, administração de recursos de terceiros e sistemas de liquidação e custódia:

Intermediários ou auxiliares financeiros

- Bancos de investimento

Sua principal função é intermediar recursos de médio e longo prazos para financiamento de capital fixo ou de giro das empresas.

Órgão fiscalizador: BC e CVM

- Serviços de bolsa e balcão organizado

A B3 (Brasil, Bolsa, Balcão – a bolsa brasileira) é uma companhia de infraestrutura do mercado financeiro. Consolida sua atuação na negociação e pós-negociação de produtos listados e da Cetip no registro e depósito de operações de balcão e de financiamento.

Órgão fiscalizador: BC e CVM

Leia também | Ações e ciclos econômicos

- Sociedades corretoras de títulos e valores mobiliários

Instituições que efetuam principalmente a intermediação financeira nas bolsas de valores.

Órgão fiscalizador: BC e CV

- Sociedades distribuidoras de títulos e valores mobiliários

Até meados de 2009, apenas as corretoras podiam intermediar ações. Hoje as distribuidoras também podem comprar e vender valores mobiliários para seus clientes na bolsa, desde que estejam preparadas para essas negociações.

Órgão fiscalizador: BC e CVM

- Agentes autônomos de investimento

Pessoa física ou jurídica cujo objetivo é distribuição e mediação de títulos e valores mobiliários, conforme Instrução CVM 434/2006.

Órgão fiscalizador: BC e CVM

Leia também | Assessoria de investimentos: conheça a Valor Investimentos

Sob as asas dos órgãos fiscalizadores e normatizadores estão os intermediários financeiros e as demais entidades de apoio ao funcionamento do sistema. Daremos ênfase aos intermediários financeiros, administração de recursos de terceiros e sistemas de liquidação e custódia:

Administração de recursos de terceiros

- Órgão fiscalizador Fundos mútuos

Condomínio de pessoas físicas ou jurídicas que tem por objetivo investir recursos. CVM Clubes de investimentos em ações Condomínio de pessoas com o objetivo específico de investimento em ações. CVM Carteiras de investidores estrangeiros Carteira de investimento de investidores não residentes no país.

Órgão fiscalizador: BC e CVM

- Clubes de investimentos em ações

Condomínio de pessoas com o objetivo específico de investimento em ações.

Órgão fiscalizador: CVM

- Carteiras de investidores estrangeiros

Carteira de investimento de investidores não residentes no país.

Órgão fiscalizador: BC e CVM

Leia também | Fundos de investimento: o guia com tudo o que precisa saber

Sistemas de liquidação e custódia

- B3

A B3 surgiu em abril de 2007 com a fusão da Cetip e BM&FBovespa. A Cetip oferece serviço de registro, depósito, negociação e liquidação de títulos e valores mobiliários de renda fixa, e a BM&FBovespa estão integrando suas quatro clearings, que oferecem serviços de gerenciamento de risco, compensação, registro, liquidação e custódia de:

1) ações e renda fixa;

2) derivativos, commodities, mercado de balcão, mercado à vista de ouro;

3) títulos públicos federais;

4) e câmbio.

Órgão fiscalizador: CVM

Leia também | Conheça todos os setores de empresas listadas na B3

Características dos mercados financeiros

O mercado financeiro se divide em quatro grandes mercados de investimentos. O mercado financeiro se divide em quatro grandes mercados: monetário; câmbio; crédito; e capitais. Vamos relembrá-los:

Mercado monetário

O mercado monetário visa ao controle da liquidez monetária da economia, sendo os títulos públicos os papéis mais negociados neste mercado. É também aqui que ocorrem as negociações de Certificados de Depósitos Interfinanceiros (CDI) e Certificados de Depósitos Bancários (CDB).

A venda primária de títulos públicos é feita por intermédio de leilão. Trata-se de instrumento de política monetária do governo, como forma de captar recursos. Esse leilão se dá por meio do recebimento de propostas feitas por instituições financeiras aos dealers, instituições representantes do BC no mercado. Dependendo da oferta, eles podem aceitá-la ou não. Depende da taxa e da necessidade de captação dos recursos.

Existe um mercado secundário de títulos públicos. Enquanto no mercado primário há a emissão do título, no secundário se negociam títulos já emitidos e vendidos previamente. Esses títulos são negociados no mercado aberto, também conhecido como open market. Muitas vezes as instituições utilizam-no para se financiar, vendendo os títulos com o compromisso de recomprá-los no futuro. Quando o financiamento ocorre somente por um dia, a operação é conhecida como overnight.

Mercado de câmbio

O mercado de câmbio é o maior mercado do mundo, movimentando mais de US$ 1,2 trilhão diariamente. É onde vendedores e compradores de moedas se encontram com a finalidade de converter moedas nacionais em estrangeiras e vice-versa. É um mercado muito utilizado por importadores, exportadores, investidores internacionais, empresas multinacionais e devedores que tenham compromissos a pagar no exterior.

Todo operador de câmbio em nosso país deve obter licença no BC como corretor de câmbio. O corretor de câmbio aproxima vendedores e compradores da moeda e recebe, por seu trabalho, o spread entre o preço de compra e venda, spread este que é muito pequeno, estando muitas vezes na terceira casa decimal. Isso se dá devido ao enorme volume de negócios processados.

De modo geral, eles ganham no volume e não na margem. Entretanto, em momentos de grande incerteza, quando há bruscas oscilações no valor da taxa de câmbio, é de se esperar que o spread aumente, dado que o corretor não tem balizador de tendência do preço da moeda.

Londres é hoje o principal mercado cambial do mundo. O mercado americano vem em segundo lugar. Do total de transações mundiais de divisas, o dólar americano representa grande parcela, sendo a principal moeda utilizada nos pagamentos internacionais.

No Brasil, foi movimentado em câmbio, em 2014, um total de mais de US$ 3,037 trilhão de dólares entre operações comerciais e financeiras, segundo dados do BC.

Atualmente, a compra de moedas no Brasil é livre. Quando se deseja viajar, pode-se dirigir a uma corretora de câmbio e comprar livremente a moeda, sem limites de valor. O mesmo ocorre quando desejamos pagar uma compra feita no exterior com cartão de crédito. Nosso limite, neste caso, é o definido pela administradora do cartão.

O câmbio no Brasil foi unificado, desde o início de 1999, passando a existir apenas uma taxa, a qual flutua no mercado conforme o mecanismo de oferta e demanda da moeda. Não há mais a diferença entre taxa comercial e flutuante. Hoje em dia, a taxa de câmbio é dada pelo mercado, e não mais fixada pelo BC.

Leia também | O que move o preço do dólar?

Mercado de crédito

O mercado de crédito visa suprir as necessidades de caixa de curto e médio prazos dos agentes econômicos. Fazem parte desse mercado, de um lado, os compradores de crédito, pessoas físicas e jurídicas, e, de outro, instituições bancárias e sociedades financeiras.

As principais informações divulgadas sobre as operações de crédito são:

- Taxa média de juros

Média das taxas de juros das concessões, ponderada pelos respectivos valores desembolsados. As taxas médias dos segmentos agregados (total, pessoa jurídica e pessoa física, livre e direcionado) são apuradas pelas taxas médias das modalidades, ponderadas pelos saldos médios das respectivas modalidades.

São computadas nesse cálculo as operações pactuadas com taxas prefixadas, com taxas referenciadas em juros flutuantes, com taxas referenciadas em moeda estrangeira, com taxas referenciadas na Taxa de Juros de Longo Prazo (TJLP) e com taxas referenciadas na Taxa Referencial (TR).

- Spread médio

Refere-se à diferença entre a taxa média de juros e o custo de captação estimado para cada modalidade. A estimativa do custo de captação dos recursos aplicados em cada modalidade considera a taxa de juros correspondente ao prazo da operação, assim como os valores dos indexadores para as modalidades pactuadas com taxas indexadas.

- Saldo

Corresponde ao somatório do saldo devedor dos contratos de crédito em final de mês. Inclui as novas concessões liberadas no mês de referência e a apropriação de juros pró-rata dos empréstimos e financiamentos.

- Concessões

Desembolsos referentes a empréstimos e financiamentos efetivamente creditados ao tomador do crédito. Os valores informados correspondem às concessões ocorridas no mês de referência.

Percentual da carteira com atraso entre 15 e 90 dias

Somatório do saldo das operações de crédito com atraso de 15 a 90 dias, inclusive, dividido pelo saldo total de crédito da carteira.

- Percentual de inadimplência da carteira

Somatório do saldo das operações de crédito com atraso acima de 90 dias e não baixados para prejuízo dividido pelo saldo total de crédito da carteira.

- Prazo médio das concessões

Média dos prazos a decorrer (número de dias corridos existentes entre a data da concessão do crédito e a data da última parcela, dividido por 30) ponderada pelo valor das concessões. Os prazos médios dos segmentos agregados são apurados ponderando-se o prazo médio de cada modalidade pelo saldo médio da respectiva carteira.

- Prazo médio da carteira

Média dos prazos de cada pagamento (número de dias corridos entre o último dia útil de cada mês e a data de vencimento da parcela, dividido por 30) previstos nos contratos ponderada pelo valor da respectiva parcela. No caso de operações em atraso, são consideradas somente as carteiras com atraso até 90 dias, cujo prazo considerado na apuração é de um dia.

- Crédito / PIB

Representa a relação percentual do saldo das operações de crédito, dividido pelo valor do Produto Interno Bruto (PIB) acumulado nos últimos 12 meses em valores correntes.

Mercado de capitais

O mercado de capitais surgiu para cobrir uma lacuna deixada pelo mercado creditício. Ele existe para atender às necessidades de financiamento de longo prazo das empresas, emitindo títulos de crédito (debêntures e commercial papers) e de propriedade (ações).

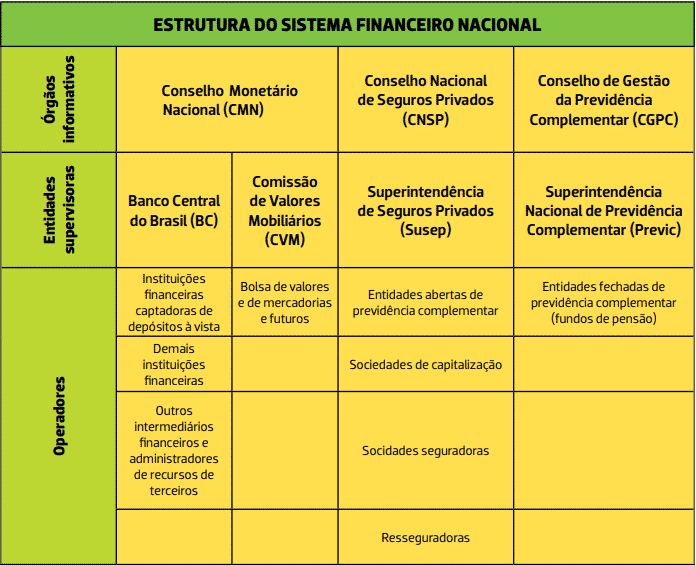

Assume um papel dos mais relevantes no processo de desenvolvimento econômico do país, atuando como propulsor de capitais para os investimentos de empresa e estimulando a formação da poupança privada.

O mercado de capitais brasileiro sofreu importantes mudanças na década de 1990 com a entrada dos investidores estrangeiros, pelas mudanças no ambiente macroeconômico do país e privatizações.

O futuro do mercado de capitais tomou formas e proporções que nos permitem afirmar que ele vem assumindo sua verdadeira vocação de participar do desenvolvimento do país.

Este mercado foi beneficiado por estes fatores:

- Criação do Novo Mercado, exigindo que as empresas se moldem às novas práticas de governança corporativa, de forma a atrair os pequenos investidores e os investidores institucionais estrangeiros.

- Empenho do governo e das instituições participantes do mercado em promover e difundir a cultura de investimento no mercado de capitais, como, por exemplo, permitir a utilização de parte do FGTS para compra de ações.

- Certa estabilidade econômica.

- Definição da nova Lei das S.A., permitindo estabilidade das regras.

No papel de mercado onde as empresas buscam financiamento para projetos de longo prazo, o mercado de capitais dispõe de três produtos básicos:

Ações

Investidor se torna proprietário da empresa juntamente com outros investidores.

Commercial paper

Título de curto prazo (até 360 dias). Investidor torna-se credor da empresa.

Título de renda fixa de longo prazo, emissão de empresas. Investidor torna-se credor da empresa.

A figura a seguir mostra a evolução do mercado de capitais brasileiro em números:

Mercado de ações

Ações são títulos de renda variável, emitidos por sociedades anônimas, que representam a menor fração do capital da empresa emitente. Uma ação está para uma sociedade anônima assim como uma cota para uma empresa limitada.

Desta forma, quando um empresário monta uma loja em um shopping center, ele normalmente o faz na forma de uma empresa sob cotas de responsabilidade limitada. Ele é o dono da empresa, detendo X% do capital da loja.

O mesmo se dá com ações. Quando um investidor decide comprar ações de uma empresa, ele se torna acionista desta empresa, ou seja, passa a ser dono de um pedaço da companhia, mesmo que esse pedaço seja pequeno.

Assim, um acionista não é um credor da companhia, mas um coproprietário com direito aos lucros e com responsabilidade em relação aos prejuízos.

As S.A. podem ter capital fechado ou aberto. Diz-se que uma empresa tem capital aberto quando suas ações são negociadas publicamente, quase sempre na bolsa de valores.

Ações

Uma ação pode ter vários valores, a saber:

- Valor de livro

Estabelecido pelos estatutos da companhia, conforme a contabilidade da empresa.

- Valor patrimonial

Tem por base o valor global do patrimônio líquido da empresa dividido pelo número de ações.

- Valor intrínseco

Valor estabelecido baseado na análise fundamentalista, que considera, entre Valor intrínseco outros itens, a saúde da empresa e seu fluxo de caixa futuro descontado.

- Valor de liquidação

Determinado no encerramento das atividades da companhia.

- Valor de subscrição

Preço definido nas subscrições para aumento de capital.

- Valor de mercado

É o valor pago no mercado por compradores e depende de uma série de variáveis, tais como o desempenho econômico-financeiro da empresa, seu setor de atuação, sua administração, fatores macroeconômicos, seu fluxo de caixa futuro descontado e condições de mercado, tais como oferta e demanda.

Análise de ações

Para muitos, a escolha de ações para compra e venda é uma arte. Entretanto, a profissionalização do mercado de ações não dá mais lugar para pessoas inexperientes. Trata-se de um mercado altamente qualificado, com profissionais muito bem preparados para atender às demandas dos investidores. Existem algumas técnicas de análise, como a técnica, a fundamentalista e a de múltiplos.

Mercado de derivativos

Derivativo é um instrumento financeiro cujo preço depende diretamente do valor do preço no mercado de ativos primários, como ações, commodities etc. Nesta seção, abordaremos os mercados de derivativos: opções, futuro e swap.

Mercado de opções

Opção é um direito de optar por comprar ou vender algum ativo em determinada data, por um preço preestabelecido. Existem dois tipos de opções:

Opções de compra (call)

É o direito de comprar o ativo, por um determinado preço, se assim desejar o investidor.

Opções de venda (put)

É o direito de vender o ativo, por um determinado preço, se assim desejar o investidor.

Pode-se:

- comprar opção de compra;

- comprar opção de venda;

- vender opção de compra;

- vender opção de venda;

- combinar opções de compra com opções de venda.

Mercado futuro

No mercado futuro, são negociadas as expectativas de variação de preços de diversas commodities e índices ao longo de determinado período de tempo. Na B3 são negociados vários contratos futuros. Conheça os contratos negociados na bolsa brasileira no site da B3, usando o caminho: Produtos > Commodities, Juros e Moedas.

Para se operar na B3 é necessário estar representado por uma corretora devidamente autorizada pela bolsa. Diferentemente do mercado de opções, em que há o direito de exercício ou não da opção adquirida, no mercado futuro há a obrigação de cumprimento do contrato, na data combinada, ao preço contratado.

Pode-se classificar os participantes do mercado futuro em dois:

1) hedgers;

2) e especuladores.

Enquanto os hedgers procuram proteção quanto à oscilação de preços futuros, os especuladores compram ou vendem um determinado ativo com o único objetivo de lucrar. O especulador é importante, pois dá liquidez aos mercados e os tornam mais eficientes devido à sua atuação nos preços.

O mercado futuro opera por intermédio de contratos futuros. Contrato futuro é um conjunto de cláusulas elaboradas pela bolsa, no qual se define o que, como e quando se negocia um produto.

O contrato futuro padroniza o objeto de negociação, a quantidade negociada, os meses de vencimento, os locais e procedimentos de entrega e os custos envolvidos na operação, sendo seu preço definido na bolsa pelo mercado.

Swap

“Swap” significa troca. É a troca de um valor mobiliário por outro para, por exemplo, mudar datas de vencimento ou títulos que estão na carteira do investidor. O swap, ou troca de indexador, é uma das formas de mercado derivativo mais conhecidas.

Suponhamos que um investidor tenha uma dívida em dólares e uma aplicação em DI. Ele pode ir ao banco e solicitar que seja feito swap de indexador, de DI para dólares. Nesse caso, ele está apostando que o dólar vai valorizar mais do que a taxa de juros DI, e o banco estará na posição inversa.

Fazer swap é uma forma de se hedgiar (proteger) contra movimentos inesperados.

Mercado a termo

Uma operação a termo é a compra ou venda, em mercado, de uma determinada quantidade de ações, a preço fixado, para liquidação em prazo determinado, a contar da data de sua realização em pregão, resultando em um contrato entre as partes.

Os prazos permitidos pela B3 para negociação a termo são de 30, 60, 90, 120, 150 e 180 dias. Todas as ações negociáveis na B3 podem ser objeto de um contrato a termo.

A precificação a termo de uma ação é função das seguintes variáveis:

valor cotado no mercado à vista

+

parcela correspondente aos juros do mercado para o prazo até o vencimento

Uma vez que o investidor, ao comprar uma ação a termo, está contraindo uma obrigação, toda transação neste mercado requer depósito de garantia na bolsa.

As garantias podem ser dadas de duas formas:

- Cobertura

A garantia é dada em títulos-objeto, dispensando o vendedor de oferecer garantias adicionais.

- Margem

Exige-se um depósito em dinheiro, a ser calculado pela bolsa, igual à diferença entre o preço à vista e o preço a termo do papel, mais o montante que representa a diferença entre o preço à vista e o menor preço à vista possível no pregão seguinte, estimado pela B3, com base na volatilidade histórica do título.

Caso haja oscilação acentuada na cotação dos títulos depositados como margem, bem como dos títulos-objeto da negociação, a bolsa solicitará o depósito de garantia adicional.

Leituras recomendadas

Depois de ter lido sobre a importância das instituições financeiras, elencamos três conteúdos para você avançar ainda mais em seu conhecimento sobre o mercado financeiro:

3 Motivos para contar com uma assessoria de investimentos!

Praticar tênis é uma aula de investimento

Política econômica, fiscal, monetária e cambial: quais as diferenças?